Организация расчетов с использованием банковских карт

Пожалуй, большая часть российских предприятий выбирает расчеты с использованием банковских карт, однако есть и такие пользователи, которые все еще не готовы поверить в удобство и безопасность этого платежного инструмента. В статье расскажем о пластиковых картах, особенностях организации подобной системы оплаты на предприятии, схеме осуществления платежей и банковской услуге эквайринга.

Содержание статьи:

Применение банковских карт

Начиная с 2012 года количество безналичных операций на российском рынке стало превышать количество операций с использованием наличных денежных средств, причем год от года соотношение все больше склоняется в сторону первых [1] . И если в 2019 году доля расчетов с использованием банковских карт составляла 76%, то уже в первом квартале 2020 года она выросла до 86% [2] . Как несложно догадаться, значительно увеличилось и число самих пластиковых карт. По состоянию на 1 апреля 2020 года их количество составило более 283 миллионов и достигло исторического максимума [3] . Поэтому смело можно говорить о том, что современным торгово-сервисным предприятиям выгодно иметь систему расчетов с использованием банковских карт.

А началось все в 1949 году, когда в одном из ресторанов Нью-Йорка встретились наследник одного из крупнейших универмагов города Альфред Блумингдейл, глава финансовой компании Hamilton Credit Corporation Фрэнк Макнамара и юрист Ральф Шнайдер. Результатом их дружеской беседы стало появление Diners Club — первой массовой платежной карты в мире. В скором времени 35 000 членов этого «карточного» клуба получили возможность расплачиваться по карте в 285 коммерческих точках. Первоначально такая карта использовалась только для расчетов за обеды в ресторанах (причем оплата производилась в кредит). Но она очень быстро стала универсальной — ею начали оплачивать товары, и появилась возможность получать с нее наличные. Прошли десятилетия, и в результате продолжительных банковских «баталий» за доминирование на рынке определились две ведущие международные платежные системы — Visa и Mastercard.

Современный мир уже невозможно себе представить без банковской карты. По мнению специалистов, объем операций по банковским картам будет и дальше расти [4] , ведь платежная карта создает серьезные преимущества как для покупателя, так и для предпринимателя.

Для потребителя карта — это удобство, безопасность и сэкономленное время. Теперь разберемся, какие выгоды приносит карточная платежная система бизнесмену, владельцу магазина, ресторана или любого другого торгово-сервисного предприятия?

Прежде всего дело в дополнительной прибыли. После установки терминала безналичной оплаты, как правило, объем продаж увеличивается. Почему так происходит? Дело в том, что человек с бóльшим трудом расстается с наличными деньгами. И если покупатель запланировал потратить определенную сумму, то его будет непросто убедить превысить этот лимит. Совсем иначе работает психология в случае с платежной картой. Электронных денег не видно, и решиться на дополнительные траты гораздо легче.

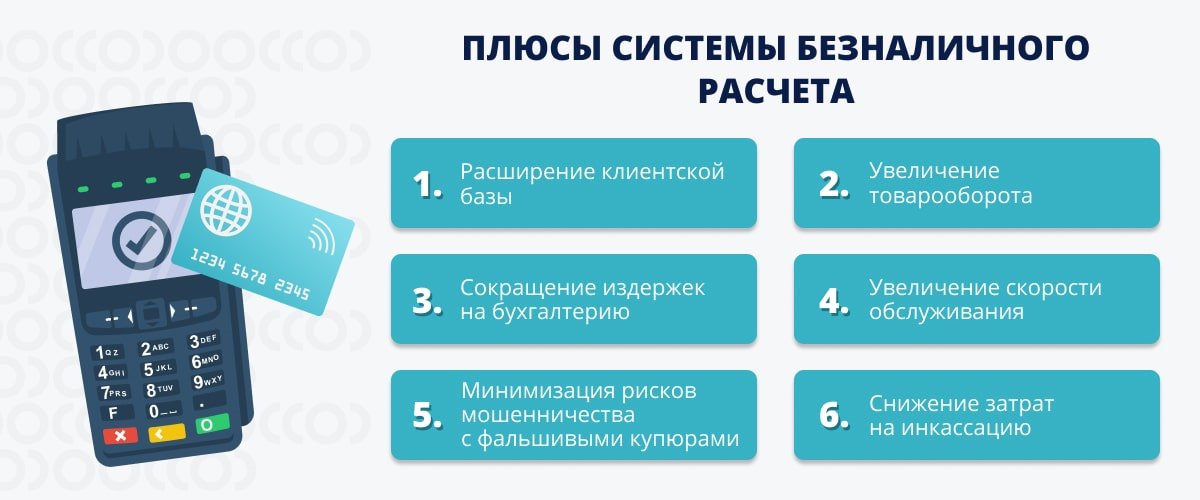

Установив на своем предприятии систему безналичной оплаты, владелец может достигнуть следующих стратегических целей:

- повысить привлекательность своей организации для потенциальных клиентов и, как следствие, расширить клиентскую базу;

- увеличить товарооборот;

- сократить издержки на бухгалтерию;

- сократить расходы и время, затрачиваемое на обслуживание клиента, то есть повысить уровень сервиса;

- сократить затраты на инкассации;

- уменьшить риск оплаты фальшивыми банкнотами и повысить сохранность выручки.

Итак, предположим, некий предприниматель, проанализировав все преимущества безналичной системы оплаты, решил организовать у себя расчеты с применением банковских карт. Какие шаги ему необходимо предпринять?

Как организовать расчеты с применением банковских карт на предприятии

Система пластиковых карт базируется на двух действующих лицах: владелец карты и коммерческое предприятие, предоставляющее ему возможность расплатиться по карте. Для развития этой системы необходимо, чтобы банки эмитировали как можно больше пластиковых карт, а на предприятиях создавались условия для безналичных платежей.

Это важно

Законодательно правила расчета по банковской карте на территории Российской Федерации регулирует Положение Банка России от 24 декабря 2004 года № 266-П «Об эмиссии платежных карт и об операциях, совершаемых с их использованием» [5] .

Роль посредника между компанией и конечным потребителем играет организация, производящая расчеты, — так называемый процессинговый центр. Здесь осуществляется связь между банком, выпустившим карту покупателя, и банком, в котором предприятие имеет свой расчетный счет.

Услуга банка, включающая в себя осуществление расчетов, совершаемым с помощью банковских карт, а также осуществление операций по выдаче наличных денег держателям банковских карт, называется эквайрингом, а банк, предоставляющий ее, — эквайрером.

Схема осуществления покупки по карте выглядит следующим образом. Держатель карты, оплачивающий покупку или услугу безналично, получает ее от магазина, ресторана или автозаправочной станции как бы в кредит — деньги не сразу поступают на счет предприятия. Информация об операциях по картам передается в банк компании, и на ее расчетный счет поступает сумма стоимости товаров, отпущенных по платежным карточкам. А банк предприятия получает эту сумму от банка-эмитента, который списывает ее со счета клиента.

Таким образом, схема полного цикла системы безналичных платежей состоит из следующих этапов:

- Покупатель подает в банк заявление об открытии карточного счета и изготовлении пластиковой карточки, а также передает поручения о депонировании денежных средств.

- Банк выдает пластиковую карту клиенту.

- Для оплаты покупки или услуги потребитель передает свою карту продавцу.

- Для оплаты товара или услуги потребитель подносит карту к платежному терминалу либо вставляет ее в терминал (если карта старого образца и не оснащена чипом). Оборудование считывает данные и отправляет запрос в банк для проверки платежеспособности клиента и получения разрешения на проведение операции. Банк покупателя предоставляет положительный ответ вместе с кодом авторизации или отказ с указанием причины (недостаточно средств, блокировка и так далее). Все это происходит в течение нескольких секунд.

- Получив разрешение на оплату, представитель предприятия изготавливает слип, то есть специальный чек.

- Товар или услуга условно считаются оплаченными и предоставляются клиенту.

- В банк-эквайрер предоставляются слипы.

- В банк-эмитент передается информация о платежах посредством предъявления слипов.

- Средства списываются со счета покупателя и перечисляются на счет в банк продавца.

- Средства за вычетом комиссии банка-эквайрера зачисляются на счет предприятия.

Чтобы организовать на предприятии систему безналичной оплаты, в первую очередь необходимо заключить договор с банком-эквайрером или процессинговым центром, которые будут осуществлять координацию всех платежей, а также предоставят необходимое оборудование и проведут обучение персонала.

В современном мире возможность безналичной оплаты — одна из составляющих успеха любого предприятия. Популярность банковских карт растет с каждым днем, а недавний опыт пандемии лишь укрепил доверие людей к ним. Ведь безналичный расчет стал основным способом оплаты — безопасным и удобным в любых условиях, в том числе на самоизоляции. Не удивительно, что все больше и больше покупателей предпочитает использовать карты. Чтобы не допустить падения продаж и увеличить товарооборот, предприниматели подключают эквайринг, позволяющий им принимать безналичную оплату.