Как правильно проверить контрагента на добросовестность?

Содержание:

Как избежать санкций со стороны налоговой службы и доказать проявление должной осмотрительности? Как не заключить невыгодную сделку? Как не допустить неисполнения заказа контрагентом? Решение есть: следует перед подписанием договора провести проверку контрагента для подтверждения его деловой репутации, правоспособности и финансово-материального обеспечения.

В каких случаях требуется проверка

В деятельности практически каждой компании может возникнуть неприятная ситуация, когда налоговые органы отказывают в вычете налога на добавленную стоимость или признают сделку сомнительной, расходы неподтвержденными, а налоговую выгоду необоснованной. Это может быть вызвано тем, что контрагент, казавшийся при заключении сделки вполне надежным, был признан налоговой службой недобросовестным. При этом компания или предприниматель не потрудились его проверить.

Российское законодательство не содержит требований об обязательном проведении проверки контрагента, но контролирующие организации немалое внимание уделяют проявлению налогоплательщиком должной осмотрительности при выборе контрагента. Основным документом, которым руководствуются в этом случае налоговые и другие контролирующие органы, является постановление Пленума ВАС РФ от 12 октября 2006 года № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды». Оно определяет основные критерии должной осмотрительности и осторожности при выборе контрагента.

Другими рекомендательными документами являются письма Минфина РФ от 6 июля 2009 года № 03-02-07/1-340 и от 10 апреля 2009 года № 03-02-07/1-177, письмо ФНС России от 24 июля 2015 года № ЕД-4-2/13005@.

Важно!

В новом письме от 23 марта 2017 года № ЕД-5-9-547@ ФНС РФ указала, что неуплата налогов вторым и последующим контрагентом в цепочке не будет являться самостоятельным аргументом недобросовестности проверяемого налогоплательщика и возложения на него негативных последствий при условии реальности сделки. При этом налоговым органам рекомендовано уделять особое внимание оценке достаточности и разумности принятых налогоплательщиком мер по проверке контрагента.

Проводить проверку контрагента рекомендуется перед любой сделкой, но особого внимания требуют следующие случаи:

- заключение сделки с новым партнером;

- заключение договора с предоплатой;

- заключение договора с отсрочкой или рассрочкой платежа;

- заключение договора с контрагентом, зарегистрированным в другом регионе.

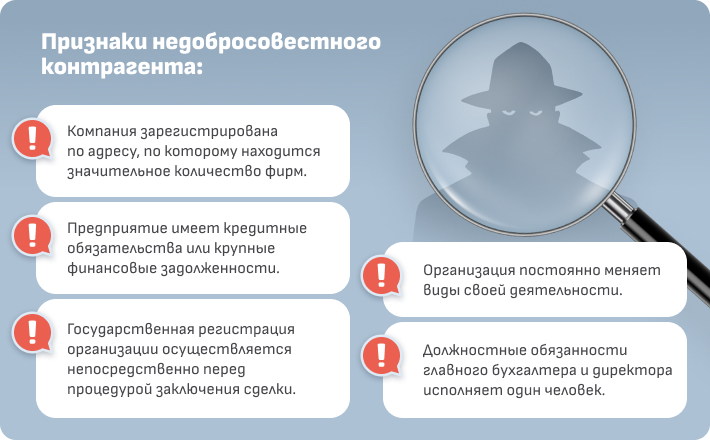

На недобросовестность компании могут указывать некоторые признаки:

- организация-контрагент зарегистрирована по адресу, по которому находится большое количество компаний;

- обязанности директора и главного бухгалтера исполняет одно и то же лицо;

- компания постоянно меняет виды деятельности;

- у фирмы имеется крупная задолженность или кредитные обязательства;

- государственная регистрация фирмы-контрагента проводится прямо перед процедурой заключения сделки.

Наличие хотя бы одного из этих признаков уже должно вызвать обоснованные подозрения. Хотя сама по себе проверка контрагентов и не может гарантировать отсутствия претензий к налогоплательщику со стороны налоговых органов, она все же снижает риски предъявления претензий и повышает вероятность их успешного обжалования в суде.

Чем грозит сотрудничество с непроверенным контрагентом

Существует несколько основных групп рисков, которыми чревато сотрудничество с непроверенными контрагентами:

Законодательные риски

В результате признания контрагента недобросовестным, налогоплательщику обязательно доначислят налоговые обязательства и штрафы по налогу на прибыль, НДС, единому налогу при УСН и НДФЛ (для индивидуальных предпринимателей). Кроме того, его включат в план проведения выездных налоговых проверок, а в случае особо крупного нарушения против него могут возбудить административное или даже уголовное дело.

Финансовые риски

В этом случае компании грозит неисполнение обязательств со стороны контрагента. Оно может быть полным — непоставка продукции, неоплата, невозврат предоплаты, или частичным — нарушение сроков поставок или исполнения других обязательств, требований к качеству продукции или работ.

Риски претензий к должностным лицам компании

В результате заключения сделки с недобросовестным контрагентом с лица, ответственного за ее заключение, могут быть взысканы убытки как самой компанией, так и ее акционерами.

Репутационные риски

Сотрудничество с недобросовестными контрагентами отрицательно скажется на имидже фирмы в глазах партнеров и клиентов.

Проверка при выборе контрагента должна стать нормой, ведь в большинстве случаев сегодня суды принимают сторону налоговых органов и доказать, что деятельность компании велась с должной осмотрительностью, бывает очень непросто. Специалисты рекомендуют закрепить процедуру проведения проверки во внутреннем документе компании.

Этапы и способы налоговой проверки контрагента

Чтобы обезопасить себя от всех возможных рисков при ведении хозяйственной деятельности и претензий со стороны налоговых органов, компании следует совершить несколько действий для проведения проверки контрагента. Проверку обычно проводят в четыре этапа:

Этап 1. Анализ данных с интернет-ресурсов официальных органов

С помощью интернет-сайтов официальных государственных структур можно получить всю основную информацию о потенциальном контрагенте.

- Прежде всего, нужно обратиться к сайту Федеральной налоговой службы России (https://www.nalog.ru/rn22/about_fts/el_usl/). С помощью специальных сервисов можно получить следующую информацию обо всех субъектах хозяйственной деятельности:

- краткие сведения из Единого государственного реестра регистрации юридических лиц (ЕГРЮЛ) в онлайн-режиме: числится ли контрагент в ЕГРЮЛ, дата и место его регистрации, юридический адрес, сведения об уставном капитале, учредителях и о внесении в реестр изменений с указанием даты, а также коды ОКВЭД;

- не имеется ли в отношении контрагента решения о ликвидации, реорганизации, уменьшении уставного капитала, опубликованного в «Вестнике государственной регистрации»;

- не принято ли в отношении него решение об исключении из ЕГРЮЛ как недействующего предпринимателя;

- получить подтверждение того, что в состав руководства компании-контрагента не входят дисквалифицированные лица;

- выяснить, не зарегистрирована ли она по адресу «массовой регистрации» и есть ли возможность с ней связаться по указанному в ЕГРЮЛ адресу;

- проконтролировать отсутствие учредителя или руководителя компании в реестре лиц, отказавшихся от участия в организации;

- получить сведения о наличии или отсутствии задолженности по обязательным платежам;

- получить информацию о том, имеется ли приостановка операций по счетам компании;

- проверить контрагента по ИНН.

- Сайт Главного управления по вопросам миграции МВД России (http://сервисы.гувм.мвд.рф/info-service.htm?sid=2000). С его помощью можно получить сведения о том, не включен ли паспорт индивидуального предпринимателя или руководителя контрагента в список недействительных паспортов Российской Федерации.

- Реестр недобросовестных поставщиков системы закупок для государственных и муниципальных нужд, который ведется Федеральной антимонопольной службой России (http://zakupki.gov.ru/epz/dishonestsupplier/quicksearch/search.html). Конечно, потенциальный контрагент не обязательно будет участником этой системы, но для минимизации рисков следует провести проверку и в этом реестре тоже.

- Сайт Федеральной службы судебных приставов (http://fssprus.ru/iss/ip). Здесь находится банк данных исполнительных производств, обратившись к которому, можно узнать, не открыто ли в отношении контрагента исполнительное производство, вне зависимости от того является контрагент индивидуальным предпринимателем или организацией.

- Картотека арбитражных дел на официальном сайте Высшего Арбитражного Суда РФ (http://kad.arbitr.ru/) предоставляет возможность узнать, не участвует ли контрагент в судебных разбирательствах. Содержит информацию о судебных тяжбах и их содержании.

- Единый федеральный реестр сведений о фактах деятельности юридических лиц (http://www.fedresurs.ru/#/) предоставляет информацию о том, не находится ли контрагент на какой-либо стадии банкротства, а также о стоимости чистых активов акционерного общества на последнюю отчетную дату.

- Сайты лицензирующих органов. На них можно проверить, выдавалась ли лицензия потенциальному контрагенту (если его деятельность предполагает наличие такой лицензии). Для каждого вида деятельности существует свой лицензирующий орган, а, следовательно, и сайт.

После завершения проверки надежности контрагента с помощью интернет-ресурсов можно переходить ко второму этапу.

Этап 2. Анализ пакета документов

На этом этапе у потенциального контрагента нужно запросить пакет документов, заверенных надлежащим образом:

- Копии страниц устава организации, содержащие ее полное и сокращенное наименование, место нахождения, структуру и компетенцию органов управления организации и принятия ими решений.

- Копии свидетельства о государственной регистрации юридического лица и копию свидетельства о постановке на учет в налоговом органе.

- Выписка из ЕГРЮЛ, статистические коды (ОКПО, ОКАТО, ОКВЭД и другие).

- Справки об отсутствии задолженности по обязательным налоговым платежам.

- Документы, подтверждающие полномочия лиц, подписывающих договоры, — нотариально заверенные доверенности, приказ о назначении директора или другие документы.

- Копии бухгалтерской отчетности. Годовая бухгалтерская отчетность всех организаций является открытой и получить ее можно либо в самой компании, либо в Росстате (http://www.gks.ru/accounting_report).

- Карточки фирм-контрагентов.

- Договоры аренды или права собственности на офисные и производственные помещения.

К сожалению, законодательно перечень необходимых бумаг для проверки не утвержден, поэтому контрагент вправе отказать в предоставлении данных. Такой отказ должен немедленно вызвать настороженность, поскольку у добросовестных компаний вся документация, как правило, находится в полном порядке.

Дополнительно рекомендуется сделать письменный запрос в налоговую инспекцию по месту нахождения контрагента. Судами такое обращение расценивается как проявление должной осмотрительности, кроме того, они обязывают налоговые органы предоставлять запрашиваемую информацию в пределах, ограниченных налоговой тайной.

Этап 3. Анализ неформальной информации о деятельности контрагента

Определенное представление о деловой репутации контрагента и его добросовестности дает и анализ неформальной информации. Ее источником может стать прежде всего сайт компании, сайты ее партнеров и сайты отраслевых союзов и ассоциаций, членом которых контрагент является. Минимум информации на этих сайтах может свидетельствовать о том, что компания не просто является недобросовестной, но и принадлежит к так называемым фирмам-однодневкам.

Хорошие результаты дает изучение отзывов о деятельности компании (если такие имеются в интернете) или личные беседы с партнерами контрагента. На сайтах серьезных компаний всегда можно найти список их клиентов.

Этап 4. Личная встреча с руководством контрагента

Для принятия окончательного решения о сотрудничестве, так же как и для подписания контракта или заключения сделки, лучше встретиться с руководством лично. Во-первых, это поможет убедиться в том, что руководитель компании реально существует и именно тот, который указан в документах, а во-вторых, сделки, заключенные заочно или по почте, взывают у налоговой службы обоснованные подозрения.

Оценка результатов проверки и возможные решения

После проведения проверки контрагента на добросовестность компания должна проанализировать полученную информацию. На основе анализа может быть принято три типа решений:

- решение о заключении сделки (в случае получения сведений о добросовестности контрагента);

- отказ в заключении сделки при наличии информации, которая свидетельствует о высоком риске неисполнения обязательств;

- решение об изменении условий сделки для снижения рисков.

Проверка добросовестности контрагентов способна снизать риск возникновения просроченных долговых обязательств, уменьшить риск подписания договора с недобросовестными компаниями или компаниями-однодневками, сократить количество отказов налоговой инспекции по поводу возмещения НДС. Кроме этого, она минимизирует риск проведения встречных налоговых проверок и улучшает репутацию и имидж компании.

Читайте также