Урегулирование налоговых споров в досудебном и судебном порядке: как обойтись малой кровью?

Содержание:

Ежегодно вносятся десятки изменений в налоговое законодательство РФ. К примеру, за 2019 год их было свыше 30, включая такие ощутимые, как повышение НДС до 20% и ввод особого налогового режима для самозанятых граждан. Отслеживать эти изменения, а также своевременно, безошибочно и в полном объеме подавать отчетность и оплачивать налоги, увы, получается не всегда.

Даже когда бизнесмен уверен, что все сделал правильно, у налоговой на этот счет может быть совершенно иная точка зрения. Так появляются налоговые споры — расхождение в финансовых данных и их трактовке у налогоплательщика и фискального органа.

Как корректно выйти из ситуации и цивилизованно решить возникший налоговый спор? Какие вообще бывают спорные ситуации в сфере налогового учета? Кто и как их инициирует? Разберемся в данной статье.

Налоговые споры и их причины

Результатом предпринимательской и других форм экономической деятельности является получение прибыли и приобретение имущественных прав, что автоматически влечет за собой налоговые обязательства. Отдельные трудовые и семейные правоотношения (например, в случае раздела имущества при разводе) также приводят к налоговым начислениям, которые требуют оплаты.

Компания может ошибочно применить неверный режим налогообложения, а частное лицо — упустить из виду сроки или в принципе не подозревать о необходимости оплачивать налоги и госпошлины. В таком случае уведомление из налоговой и тем более предупреждение о грозящем судебном иске могут стать крайне неприятным сюрпризом.

Фактически в налоговом споре сталкиваются интересы фискального органа, собирающего налоги в пользу государства и требующего выплат в максимальном объеме, и налогоплательщика, который заинтересован в обратном: чем меньше налогооблагаемая база, тем больше денежных средств остается на его счетах после выплаты всех налогов.

В то же время при возникновении споров участники налоговых правоотношений изначально не равны между собой: государство, требующее уплаты налогов, находится в заведомо более выигрышном положении, чем физическое или юридическое лицо, к которому эти требования адресованы.

В самом общем виде налоговый спор возникает, когда плательщик не согласен с мнением налогового органа относительно выписанного «бремени» — взыскания, штрафа, пени. Зачастую подобные споры возникают в ходе камеральной или выездной налоговой проверки.

Понятие налогового спора в действующем законодательстве РФ не прописано. Теоретики преимущественно трактуют термин «налоговый спор» как спор юридического или экономического характера. Чаще всего приводится определение, данное С. В. Овсянниковым, — «юридический спор (спор о субъективном праве) между государством с одной стороны и иными участниками налогового правоотношения с другой, связанный с исчислением и уплатой налогов»[1].

Главным признаком налогового спора, который может получить рассмотрение в арбитраже, помимо наличия субъектов спора, является неразрешенность конфликта из-за различий в решении налогового органа и налогоплательщика по поводу объема прав и обязанностей последнего.

В числе основных причин, порождающих налоговые споры, можно выделить те, которые вызваны действиями налогового органа и ошибками, допущенными налогоплательщиком.

К первому виду причин относятся:

- необоснованное применение к налогоплательщику санкций в виде штрафов, пени за просрочку и так далее;

- спорное списание денежных средств со счета организации по требованию ФНС;

- приостановка или блокировка операций по расчетному счету организации, ИП или физлица;

- отказ в возврате НДС и других отчислений, которые затребованы налогоплательщиком на законных основаниях, и прочее.

Основанием для налогового спора также могут явиться ошибки, допущенные налогоплательщиком при заполнении документов или оплате налоговых платежей.

Фактически обе стороны налогового конфликта заинтересованы в разрешении спора в досудебном порядке. ФНС отслеживает динамику поступления жалоб по налоговым спорам и стремится минимизировать их объемы. По статистике, представленной ведомством за 2018 год, количество жалоб по налоговым спорам сократилось на 16% по сравнению с 2017 годом[2]. Решение в пользу налогоплательщиков было принято в 30% случаев (против 35% за 2017 год). Количество обращений в суд после досудебного рассмотрения жалоб внутри ФНС снизилось на 8%.

Бывший глава ФНС Михаил Мишустин, озвучивая итоги работы за первое полугодие 2019 года, отметил, что в суды поступает все меньше подобных обращений (на 11,4% по сравнению с аналогичным периодом 2018 года). На 23% меньше дел дошло до суда по результатам выездных налоговых проверок, что, возможно, связано с возросшим качеством работы ведомства и выработкой единых правовых подходов при рассмотрении жалоб.

Досудебные и судебные споры: особенности урегулирования

В досудебном урегулировании налогового спора, как правило, заинтересованы обе стороны. Как было сказано выше, для налогового органа статистика по снижению количества судебных обращений служит показателем эффективной работы. А для налогоплательщиков доведение до судебного разбирательства невыгодно с материальной точки зрения: оно оборачивается дополнительными тратами на оплату издержек судопроизводства (по статистике, 70% дел проигрываются). Не избежать и потери времени: рассмотрение может занять до трех месяцев.

Кроме того, досудебное урегулирование налоговых споров существенно снижает нагрузку на саму судебную систему (ежегодно в арбитраж поступают десятки тысяч исков, связанных с применением налогового законодательства). Согласно официальным данным Высшего арбитражного суда РФ, количество споров, рассмотренных арбитражными судами с участием налоговых органов, ежегодно сокращается на 15–20% и более.

Рассмотрим основные принципы досудебного и судебного урегулирования разногласий.

Досудебное разрешение споров

Досудебное разрешение споров имеет две основные формы. Во-первых, это рассмотрение жалоб на действия, бездействие или решения налоговых органов вышестоящей инстанцией внутри ФНС. Данная процедура имеет самостоятельное правовое регулирование и подчиняется ряду внутренних правил (статья 138 НК РФ). Во-вторых, это процедура завершения налогового спора с привлечением стороны-посредника. Она проводится в соответствии с нормами Федерального закона от 27 июля 2010 года № 193-ФЗ «Об альтернативной процедуре урегулирования споров с участием посредника (процедуре медиации)» (далее — Закон № 193-ФЗ).

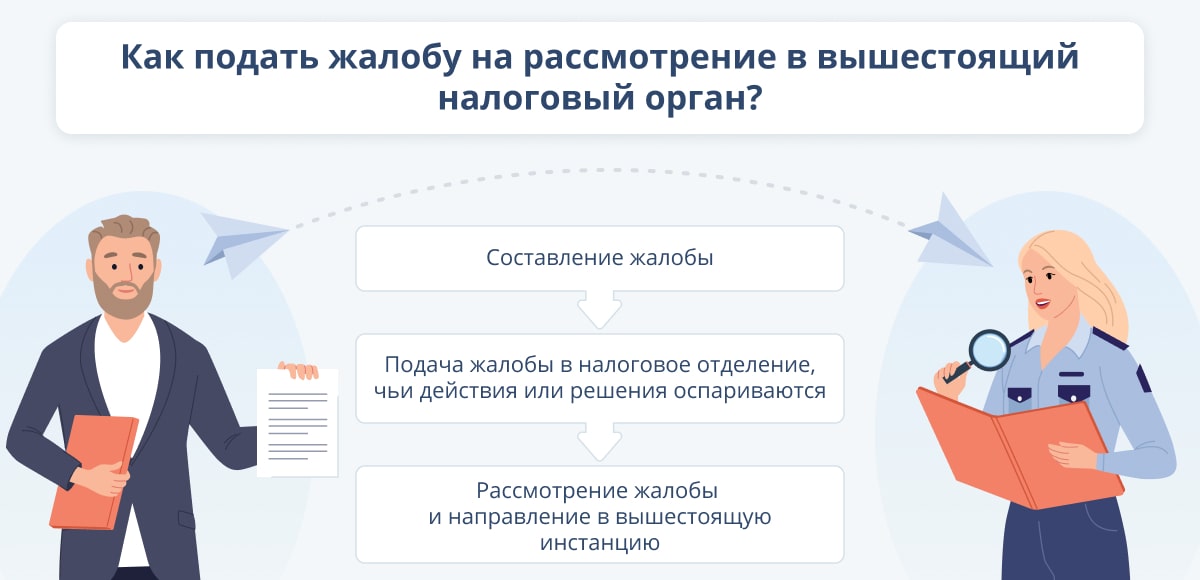

Первый путь предлагает сама фискальная служба. В данном случае жалоба налогоплательщика адресуется в вышестоящий налоговый орган, но подавать ее следует непосредственно в то налоговое отделение, чьи действия или решения оспариваются. Оттуда она уже будет направлена в вышестоящую инстанцию.

К преимуществам досудебного разрешения спорных налоговых ситуаций через ФНС относятся отсутствие госпошлин, простота подачи жалобы, быстрые сроки рассмотрения и принятия решения по жалобе.

Среди минусов данного способа урегулирования налогового спора — низкий процент решений в пользу налогоплательщиков. В ситуации, когда первичное и повторное обжалование в самом налоговом органе не принесло положительного результата, можно прибегнуть к «плану Б» или сразу обратиться в суд.

Второй вариант (он же «план Б») — обращение за помощью в компанию, которая готова выступить посредником (медиатором) в споре налогового агента и плательщика налогов. Согласно статье 1 Закона № 193-ФЗ, таким образом могут быть урегулированы споры, возникающие из гражданских правоотношений (главным образом в сфере предпринимательской и других форм экономической деятельности), а также споры на почве трудовых (за исключением коллективных трудовых споров) и семейных правоотношений. Процедура медиации проводится по взаимному согласию сторон с гарантией конфиденциальности информации и независимости посредника. Сторона-медиатор обязуется быть беспристрастной в рассмотрении фактов налогового спора. В то время как в случае с жалобой, поданной в ФНС, вышестоящий налоговый орган, выносящий решение по жалобе, подобных обязательств на себя не берет.

Процесс альтернативного досудебного разрешения налогового спора включает анализ причин конфликта и имеющейся документации. Далее следуют разработка стратегии примирения сторон, подготовка пакета необходимых документов, продумывание реакций на возможные вопросы и возражения сторон спора. После этого наступает главный этап — переговоры с участниками конфликта и принятие решения, удовлетворяющего все стороны. Наконец, решение фиксируется в виде медиативного соглашения и направляется участникам налогового спора для согласования.

К услугам медиатора можно обратиться как до, так и в ходе судебного процесса, но строго до вынесения судом решения. К другим преимуществам метода относятся поиск приемлемого для всех сторон решения, поддержание деловой этики и сохранение уважительных партнерских отношений между участниками спора.

Единственным минусом является то, что услуга платная. При взаимном согласии расходы могут быть разделены либо оплачены полностью одной из сторон.

Налоговые судебные споры

После безрезультативных досудебных попыток урегулирования налоговых споров налогоплательщик вправе обжаловать решение ФНС в суде. Порядок подачи и рассмотрения обращения регулируется Кодексом административного судопроизводства РФ (глава 2, статьи 208–217.1) и Арбитражным процессуальным кодексом РФ (глава 24).

Основанием для заявления налогоплательщика в арбитражный суд могут быть:

- нарушения его прав и законных деловых интересов;

- отказ в предоставлении льгот и возврата излишне уплаченных сборов;

- незаконное наложение налоговых санкций, финансовых ограничений и каких-либо обязанностей на физическое или юридическое лицо, создание иных препятствий для ведения бизнеса или исполнения трудовых обязанностей.

В общем порядке арбитражный суд принимает к рассмотрению заявления в течение трех месяцев со дня, когда заявителя уведомили о нарушении его прав. Такой же период времени отводится суду для рассмотрения дела и вынесения решения. Указанный срок может быть продлен до полугода (например, в связи с особой сложностью дела).

Согласно статье 259 АПК РФ до вступления в силу решение арбитражного суда первой инстанции можно обжаловать в суде апелляционной инстанции. Апелляционная жалоба подается в течение месяца с момента оглашения решения арбитражным судом первой инстанции.

Решение апелляционной инстанции, в свою очередь, может быть обжаловано в порядке кассационного производства. Кассационная жалоба подается в срок не позднее двух месяцев со дня вступления в законную силу обжалуемого решения арбитражного суда.

К преимуществам судебного решения налогового спора можно отнести объективность суда, повышающую шанс налогоплательщика отстоять свою правоту.

Недостатком является расход материальных и временных ресурсов (оплата госпошлины и многомесячное ожидание решения).

В то же время допускается обращение к процедуре медиации или передача ведения дела юристу по налоговым спорам, что обеспечивает компетентную защиту, а также экономию сил и времени заявителя.

Можно ли избежать доначислений?

Нередко результатом выездной налоговой проверки становится доначисление налогов, пеней и штрафов, а также заморозка счетов. Суммы дополнительных сборов могут достигать сотен тысяч и даже миллионов рублей. Именно такие решения налогоплательщики чаще всего и пытаются оспорить как в досудебном, так и судебном порядке.

Но во многом практика решения налоговых споров зависит не столько от законодательства, сколько от трактовки аргументов сторон арбитражным судьей. Для неподкованного в налоговой сфере налогоплательщика защита своих прав является сложной и зачастую невыполнимой задачей.

Чтобы грамотно и уверенно обосновать свою позицию, требуется привлечение профессионалов в области налогового арбитража. Это позволяет минимизировать или опротестовать все 100% налоговых доначислений, вернуть излишне уплаченные сборы или возместить финансовый ущерб из-за ошибочных действий ФНС на стадиях досудебного и судебного обжалования.

Опытные юристы помогут, например, выявить ошибки в результатах налоговой проверки и порядке проведения процедуры, найти признаки фальсификации доказательств со стороны налоговой и так далее. Все это будет предоставлено суду как основание для уменьшения или отказа от налоговых доначислений.

Для многих компаний и частных лиц кажется невозможной сама мысль, что решение налоговой службы можно оспорить. Вместе с тем, если плательщик налогов уверен, что вел экономическую деятельность законно, грамотно отразил все операции в отчетах и выплатил положенные суммы, он имеет полное право подвергнуть сомнению результаты налоговых проверок и отказаться от дополнительно начисленных сумм.

Читайте также