В каком банке открыть вклад?

Сделать выгодный вклад — об этом мечтают многие, но не всем удается осуществить свой замысел быстро и правильно. Выбрать лучшие условия для размещения и приумножения своих средств подчас непросто. Чтобы сократить возможные риски, к выбору кредитно-финансового учреждения следует подойти с должным вниманием.

Типичная ошибка при выборе банка — поверить заманчивым обещаниям. Необоснованно высокие проценты по вкладу могут быть признаком рискованных или даже запрещенных операций с деньгами клиентов. В этой связи высокая процентная ставка не должна становиться главным и единственным критерием выбора банка для размещения средств.

На что обратить внимание при выборе банка для открытия вклада?

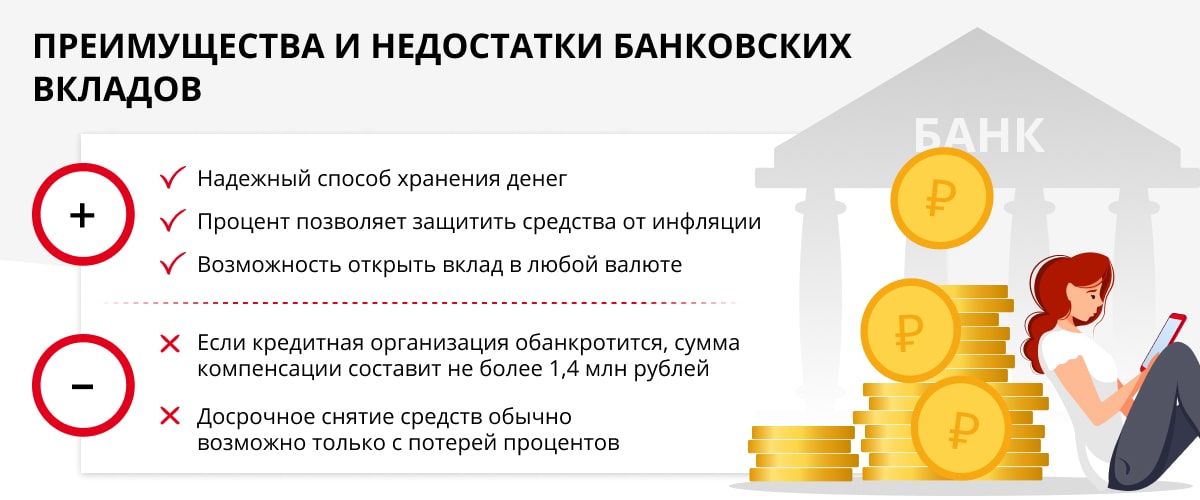

Ни для кого не секрет, что не каждое кредитное учреждение достойно доверия. И хотя в настоящее время оказывать финансовые услуги физическим лицам могут лишь кредитные учреждения, застрахованные государственным Агентством по страхованию вкладов (АСВ), это не всегда является гарантией того, что вы не потеряете деньги, которые были накоплены с большим трудом. Особенно если речь идет о сумме, превышающей 1,4 млн рублей.

Есть ряд простых критериев, оценка которых поможет вам принять решение, где открыть депозит:

- Наличие кредитной организации в реестре банков-участников Системы страхования вкладов . Проверить факт участия банка в программе можно на сайтах ЦБ РФ (www.cbr.ru) и АСВ (www.asv.org.ru), а также по бесплатной горячей линии АСВ. Имейте в виду: чем длительнее срок участия банка в Системе страхования вкладов, тем он надежнее.

- Размер банка . Чем крупнее кредитная организация, тем ниже вероятность того, что она в ближайшее время обанкротится. В некоторой степени масштаб банка – гарант надежности размещения ваших денежных средств. Сложно себе представить, что, например, ВТБ или Сбербанк вдруг разорятся. Но что определяет размер банка? В первую очередь – это его активы. Данную информацию можно найти, например, на сайте Банка России. Другими признаками величины банка являются уставной капитал (не менее 300 млн рублей), число филиалов и география отделений. Обычно эти данные можно найти на сайте кредитной организации.

Однако при выборе банка не исключайте возможность того, что небольшой банк может быть не менее надежным и при этом предоставлять даже более привлекательные условия по депозитным вкладам, чем крупная кредитно-финансовая организация. - Финансовая отчетность банка . Показателем надежности банка является его соответствие нормативам ликвидности (мгновенная ликвидность — ≥ 15%, текущая ликвидность — ≥ 50%, долгосрочная ликвидность — ≤ 120%). Имеет смысл также поинтересоваться уровнем просроченной задолженности (не более 5% от ссудной задолженности) и его динамикой в последние несколько лет, размером чистых инвестиций, прибылью компании (в сравнении с показателями прошлых лет). Все эти данные можно найти на сайте ЦБ РФ.

- Состав акционеров банка . Данная информация должна быть в обязательном порядке размещена на сайте банка. Перечень учредителей банка не должен вызывать у вас подозрений. Если в составе акционеров есть международные инвестиционные фонды, это один из показателей надежности. Такие организации очень тщательно подходят к отбору объектов для инвестиций и проводят самую строгую финансовую проверку банков, которая под силу только специалистам. Однако в условиях политической нестабильности и постоянно расширяющихся санкций со стороны многих государств наличие в составе акционеров иностранных инвесторов может сыграть с банком «злую шутку». Поэтому тщательно взвесьте все «за» и «против», прежде чем принять окончательное решение.

- Размер уставного капитала и срок работы банка . Эксперты банковской сферы считают, что говорить о надежности банка можно, если он «перешагнул» порог хотя бы в 2 года. Нижний предел уставного капитала, установленный ЦБ РФ, составляет 300 млн рублей. Однако, если вам нужен солидный банк, ориентируйтесь на сумму вдвое больше. Рейтинг банков по показателю уставного капитала можно найти, например, на сайте ЦБ РФ.

Важным индикатором надежности банка является и ежегодный рост капитала, что показывает заинтересованность акционеров кредитной организации в ее развитии. Увеличение капитала позволяет банку повысить чистую прибыль за счет возрастания объемов кредитования. - Тип начисления процентов по депозиту . Среди существующих на рынке предложений можно выделить фиксированную, плавающую и нарастающую/убывающую ставку. Сказать однозначно, какой вариант лучше, сложно. Наиболее простой и удобный для понимания рядового вкладчика вариант — первый.

- Возможность пополнения счета в период действия договора . Полезная опция в период нестабильности в экономике, позволяющая вкладчику зафиксировать процентную ставку по договору вклада и, если это будет выгодно, увеличивать сумму депозита, периодически пополняя его.

- Удобный формат начисления процентов . Большинство банков начисляют проценты по окончании достаточно длительного периода, например, года или полугода. Однако более удобным форматом получения прибыли по депозиту может стать ежемесячное начисление процентов. Данный вариант позволяет вкладчику повысить уровень своего благосостояния уже сейчас, а не в перспективе. Такие условия предлагают, например, «ЮниКредит Банк» или «Тинькофф Банк».

- Досрочное снятие вклада . Прежде чем подписать договор с банком, обратите внимание на условия досрочного расторжения договора вклада, чтобы в ситуации, когда придется забрать деньги раньше срока, не возникло разногласий по причитающимся вам процентам. Узнайте, существуют ли льготы при досрочном снятии вклада. Например, если прошло больше половины срока, льготная ставка при снятии может составлять половину от первоначальной ставки или даже полную ставку по вкладу. Например, «ЮниКредит Банк» предлагает своим вкладчикам последний вариант (при выборе вклада на 1–3 года).

- Выгода от вложений . Вклады делаются с целью сохранения и приумножения денежных средств, поэтому следует иметь представление о рейтинге банка. В России существует несколько организаций (рейтинговых агентств), которые имеют право присваивать рейтинги банкам. Самая крупная из них — «ЭКСПЕРТ-РА». Банки, получившие рейтинг однажды, должны подтверждать его не менее одного раза в год. Для этого рейтинговое агентство проводит анализ текущих финансовых показателей кредитного учреждения и выдает свое заключение в виде сертификата с указанием уровня текущего рейтинга и срока, в течение которого этот рейтинг действителен. Выбирая банк, обратите внимание на уровень его рейтинга (при условии, что он его имеет). Эту информацию можно найти на сайте организации.

И последний совет: в настоящий момент банки быстро реагируют на изменение рыночной ситуации, поэтому не поленитесь позвонить в приглянувшийся вам банк и уточнить условия действующих вкладов, информацию о текущих рекламных акциях для вкладчиков, адреса ближайших офисов и режим их работы.